Les salariés peuvent déduire de leurs revenus imposables certains honoraires de leur avocat

Si votre avocat ne peut pas vous défendre gratuitement, certains de ses honoraires peuvent être déduits de vos revenus imposables.

Les honoraires d’avocat "supportés dans le cadre d’une procédure prud’homale en vue du paiement de salaires" sont déductibles des revenus imposables !

Les honoraires d’avocat "supportés dans le cadre d’une procédure prud’homale en vue du paiement de salaires" sont déductibles des revenus imposables

L’article 13 du Code général des impôts dispose :

« 1. Le bénéfice ou revenu imposable est constitué par l'excédent du produit brut, y compris la valeur des profits et avantages en nature, sur les dépenses effectuées en vue de l'acquisition et de la conservation du revenu. »

L’article 83 du code général des impôts dispose :

« Le montant net du revenu imposable est déterminé en déduisant du montant brut des sommes payées et des avantages en argent ou en nature accordés :

1° Les cotisations de sécurité sociale, y compris :

- a) Les cotisations d'assurance vieillesse versées en exercice des facultés de rachat prévues aux articles L. 351-14-1 du code de la sécurité sociale, 9 bis du code des pensions civiles et militaires de retraite, ainsi que celles prévues par des dispositions réglementaires ayant le même objet prises sur le fondement de l'article L. 711-1 du code de la sécurité sociale ;

- b) Les cotisations versées aux régimes de retraite complémentaire mentionnés au chapitre Ier du titre II du livre IX du code de la sécurité sociale ;

- c) Les cotisations au régime public de retraite additionnel obligatoire institué par l'article 76 de la loi n° 2003-775 du 21 août 2003 portant réforme des retraites ;

1° 0 bis Les cotisations versées conformément aux dispositions du règlement CEE n° 1408/71 du Conseil du 14 juin 1971 relatif à l'application des régimes de sécurité sociale aux travailleurs salariés et aux membres de leur famille qui se déplacent à l'intérieur de la Communauté ou conformément aux stipulations d'une convention ou d'un accord international relatif à l'application des régimes de sécurité sociale ;

1° bis (Abrogé)

1° ter (Abrogé à compter de l'entrée en vigueur de la loi n° 2002-73 du 17 janvier 2002).

1° quater Les cotisations ou primes versées aux régimes de prévoyance complémentaire obligatoires et collectifs, au sens du sixième alinéa de l'article L. 242-1 du code de la sécurité sociale, à condition, lorsque ces cotisations ou primes financent des garanties portant sur le remboursement ou l'indemnisation de frais occasionnés par une maladie, une maternité ou un accident, que ces garanties respectent les conditions mentionnées à l'article L. 871-1 du code de la sécurité sociale. Il en va de même des cotisations ou primes versées par les employeurs publics et leurs agents aux contrats collectifs de protection sociale complémentaire pour lesquels la souscription des agents est rendue obligatoire en application d'un accord prévu à l'article L. 827-2 du code général de la fonction publique ou en application de l'arrêté mentionné au II de l'article L. 4123-3 du code de la défense.

Les cotisations ou les primes mentionnées au premier alinéa s'entendent, s'agissant des cotisations à la charge de l'employeur, de celles correspondant à des garanties autres que celles portant sur le remboursement ou l'indemnisation de frais occasionnés par une maladie, une maternité ou un accident.

Les cotisations à la charge de l'employeur correspondant à des garanties portant sur le remboursement ou l'indemnisation de frais occasionnés par une maladie, une maternité ou un accident sont ajoutées à la rémunération prise en compte pour la détermination des bases d'imposition.

Les cotisations ou les primes déductibles en application des premier et deuxcième alinéas le sont dans la limite d'un montant égal à la somme de 5 % du montant annuel du plafond mentionné à l'article L. 241-3 du code de la sécurité sociale et de 2 % de la rémunération annuelle brute, sans que le total ainsi obtenu puisse excéder 2 % de huit fois le montant annuel du plafond précité. En cas d'excédent, celui-ci est ajouté à la rémunération.

2° Les cotisations ou primes versées aux régimes de retraite supplémentaire, y compris ceux gérés par une institution mentionnée à l'article L. 370-1 du code des assurances pour les contrats mentionnés à l'article L. 143-1 dudit code lorsqu'ils ont pour objet l'acquisition et la jouissance de droits viagers, auxquels le salarié est affilié à titre obligatoire, ainsi que les cotisations versées, à compter du 1er janvier 1993, à titre obligatoire au régime de prévoyance des joueurs professionnels de football institué par la charte du football professionnel.

Il en va de même des versements mentionnés au 3° de l'article L. 224-2 du code monétaire et financier dans un plan d'épargne retraite mentionné à l'article L. 224-13 ou à l'article L. 224-23 du même code.

Les versements mentionnés aux alinéas précédents sont déductibles dans la limite, y compris les versements de l'employeur, de 8 % de la rémunération annuelle brute retenue à concurrence de huit fois le montant annuel du plafond mentionné à l'article L. 241-3 du code de la sécurité sociale. En cas d'excédent, celui-ci est ajouté à la rémunération ;

La limite mentionnée au troisième alinéa est réduite, le cas échéant, des sommes versées aux plans d'épargne retraite qui sont exonérées en application du 18° de l'article 81 ;

2°-0 bis (Abrogé) ;

2°-0 ter Dans les limites prévues au quatrième alinéa du 1° quater, les cotisations versées aux régimes de prévoyance complémentaire et, dans les limites prévues aux troisième et dernier alinéas du 2°, les cotisations versées aux régimes de retraite complémentaire répondant aux conditions fixées à l'article 3 de la directive 98/49/ CE du Conseil du 29 juin 1998 relative à la sauvegarde des droits à pension complémentaire des travailleurs salariés et non salariés qui se déplacent à l'intérieur de la Communauté ou à celles prévues par les conventions ou accords internationaux de sécurité sociale, auxquels les personnes désignées au 1 du I de l'article 155 B étaient affiliées ès qualités dans un autre Etat avant leur prise de fonctions en France. Les cotisations sont déductibles jusqu'au 31 décembre de la huitième année suivant celle de leur prise de fonctions ;

2°-0 quater La contribution prévue à l'article L. 137-11-1 du code de la sécurité sociale dans la limite de la fraction acquittée au titre des premiers 1 000 € de rente mensuelle ;

2° bis Les contributions versées par les salariés en application des dispositions de l'article L. 5422-9 du code du travail et destinées à financer le régime d'assurance des travailleurs privés d'emploi ;

2° ter (Abrogé).

2° quater (Abrogé).

2° quinquies (Abrogé).

3° Les frais inhérents à la fonction ou à l'emploi lorsqu'ils ne sont pas couverts par des allocations spéciales.

La déduction à effectuer du chef des frais professionnels est calculée forfaitairement en fonction du revenu brut, après défalcation des cotisations, contributions et intérêts mentionnés aux 1° à 2° ter ; elle est fixée à 10 % du montant de ce revenu. Elle est limitée à 13 522 € pour l'imposition des rémunérations perçues en 2022 ; chaque année, le plafond retenu pour l'imposition des revenus de l'année précédente est relevé dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu.

Le montant de la déduction forfaitaire pour frais professionnels ne peut être inférieur à 472 €, sans pouvoir excéder le montant brut des traitements et salaires. Cette disposition s'applique séparément aux rémunérations perçues par chaque membre du foyer fiscal désigné aux 1 et 3 de l'article 6.

La somme figurant au troisième alinéa est révisée chaque année dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu.

Les bénéficiaires de traitements et salaires sont également admis à justifier du montant de leurs frais réels, soit dans la déclaration visée à l'article 170, soit sous forme de réclamation adressée au service des impôts dans le délai prévu aux articles R* 196-1 et R* 196-3 du livre des procédures fiscales. Le montant des frais réels à prendre en compte au titre de l'acquisition des immeubles, des véhicules et autres biens dont la durée d'utilisation est supérieure à un an s'entend de la dépréciation que ces biens ont subie au cours de l'année d'imposition.

Sont assimilées à des frais professionnels réels les dépenses exposées en vue de l'obtention d'un diplôme ou d'une qualification professionnelle dans la perspective d'une insertion ou d'une conversion professionnelle par les personnes tirant un revenu de la pratique d'un sport.

Les frais de déplacement de moins de quarante kilomètres entre le domicile et le lieu de travail sont admis, sur justificatifs, au titre des frais professionnels réels. Lorsque la distance est supérieure, la déduction admise porte sur les quarante premiers kilomètres, sauf circonstances particulières notamment liées à l'emploi justifiant une prise en compte complète. Les frais de déplacement mentionnés au présent alinéa engagés par un passager au titre du partage des frais dans le cadre d'un covoiturage défini à l'article L. 3132-1 du code des transports sont admis, sur justificatifs, au titre des frais professionnels réels.

Lorsque les bénéficiaires de traitements et salaires optent pour le régime des frais réels, l'évaluation des frais de déplacement, autres que les frais de péage, de garage ou de parking et d'intérêts annuels afférents à l'achat à crédit du véhicule utilisé, peut s'effectuer sur le fondement d'un barème forfaitaire fixé par arrêté du ministre chargé du budget en fonction de la puissance administrative du véhicule, retenue dans la limite maximale de sept chevaux, du type de motorisation du véhicule, et de la distance annuelle parcourue.

Lorsque les bénéficiaires mentionnés au huitième alinéa ne font pas application dudit barème, les frais réels déductibles, autres que les frais de péage, de garage ou de parking et d'intérêts annuels afférents à l'achat à crédit du véhicule utilisé, ne peuvent excéder le montant qui serait admis en déduction en application du barème précité, à distance parcourue identique, pour un véhicule de la puissance administrative maximale retenue par le barème.

Les frais, droits et intérêts d'emprunt versés pour acquérir ou souscrire des parts ou des actions d'une société ayant une activité industrielle, commerciale, artisanale, agricole ou libérale dans laquelle le salarié ou le dirigeant exerce son activité professionnelle principale sont admis, sur justificatifs, au titre des frais professionnels réels dès lors que ces dépenses sont utiles à l'acquisition ou à la conservation de ses revenus. Les intérêts admis en déduction sont ceux qui correspondent à la part de l'emprunt dont le montant est proportionné à la rémunération annuelle perçue ou escomptée au moment où l'emprunt est contracté. La rémunération prise en compte s'entend des revenus mentionnés à l'article 79 et imposés sur le fondement de cet article. La fraction des versements effectués au titre des souscriptions ou acquisitions de titres donnant lieu aux réductions d'impôt prévues aux articles 199 terdecies-0A, 199 terdecies-0 AB ou 199 terdecies-0 B, ainsi que les souscriptions et acquisitions de titres figurant dans un plan d'épargne en actions défini à l'article 163 quinquies D ou dans un plan d'épargne salariale prévu au titre III du livre III de la troisième partie du code du travail, ne peuvent donner lieu à aucune déduction d'intérêts d'emprunt. »

Selon l’administration fiscale :

« Les frais de procès, et en particulier les honoraires versés à un avocat et autres auxiliaires de justice, supportés par les salariés dans le cadre de procédures prud'homales engagées contre leur employeur en vue du paiement de salaires, constituent des frais professionnels déductibles »[1]

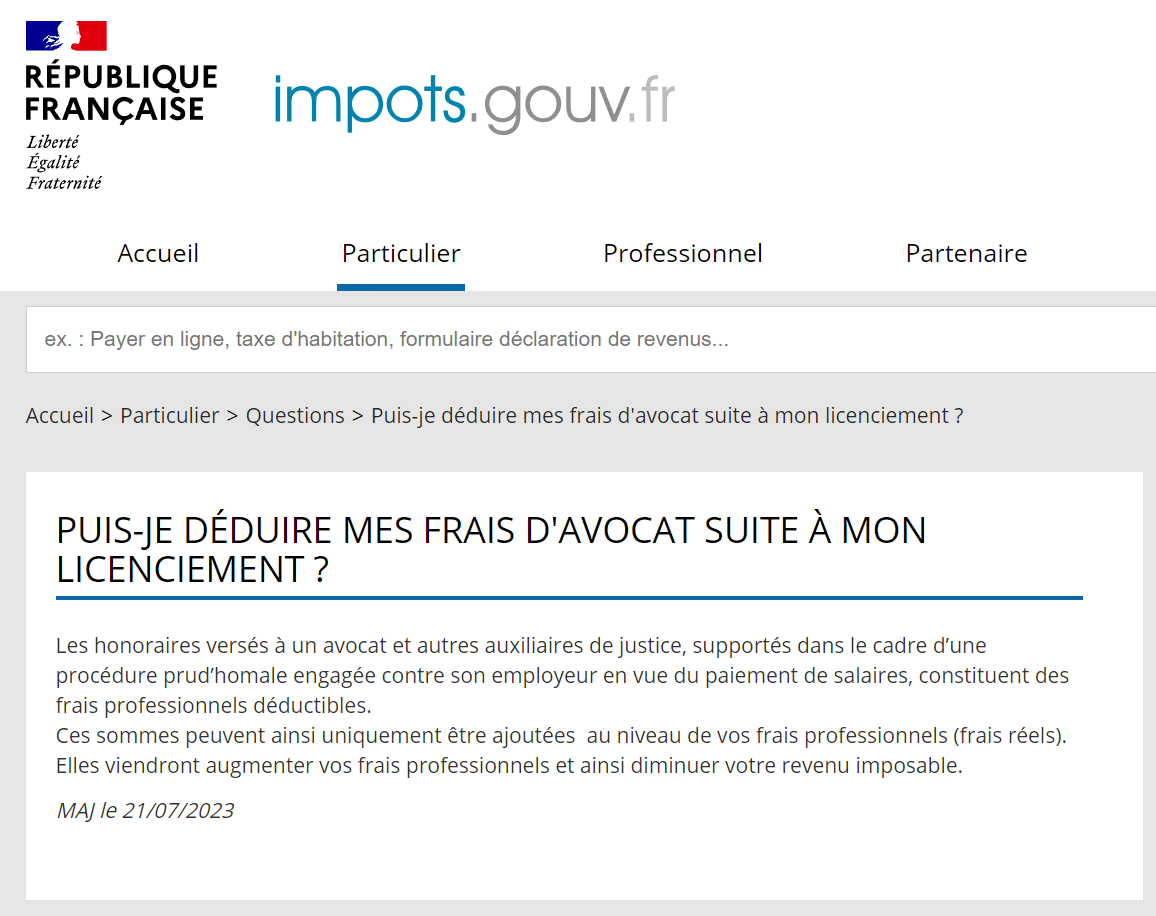

« Les honoraires versés à un avocat et autres auxiliaires de justice, supportés dans le cadre d’une procédure prud’homale engagée contre son employeur en vue du paiement de salaires, constituent des frais professionnels déductibles.

Ces sommes peuvent ainsi uniquement être ajoutées au niveau de vos frais professionnels (frais réels).

Elles viendront augmenter vos frais professionnels et ainsi diminuer votre revenu imposable. »[2]

Selon la jurisprudence :

« il résulte des dispositions précitées de l'article 83 du code général des impôts que les honoraires d'avocat versés par un salarié lors d'un procès engagé pour obtenir une indemnité en lien avec l'exécution ou la rupture de son contrat de travail sont déductibles dans la mesure où l'indemnité allouée présente le caractère d'un revenu imposable. »[3]

« En outre, les dispositions des articles 99 et 1649 quater G du code général des impôts imposent aux membres des professions dépositaires d'un secret professionnel d'indiquer sur leurs documents comptables, outre le montant, la date et la forme du versement des honoraires, l'identité du client. Aux termes de l'article L. 13-0 A du livre des procédures fiscales : " Les agents de l'administration des impôts peuvent demander toutes informations relatives au montant, à la date et à la forme des versements afférents aux recettes de toute nature perçues par les personnes dépositaires du secret professionnel en vertu des dispositions de l'article 226-13 du code pénal. Ils ne peuvent demander de renseignements sur la nature des prestations fournies par ces personnes. ". Il résulte de ces dernières dispositions, éclairées par les débats parlementaires à l'issue desquels elles ont été adoptées, que le législateur a entendu délimiter strictement le champ des informations que l'administration fiscale est susceptible de demander à ces professionnels. Ces dispositions ne font pas obstacle à ce que l'administration prenne connaissance, pendant les opérations de contrôle, de factures établies par un avocat pour des prestations destinées à des clients nommément désignés, dès lors que ces documents ne comportent aucune indication, même sommaire, sur la nature des prestations fournies à ces clients. Elles font, en revanche, obstacle à ce que le vérificateur procède à des demandes complémentaires relatives à l'identité des clients concernés ou cherche à obtenir des renseignements sur la nature des prestations fournies. »[4]

« les frais d'honoraires relatifs à un litige relatif à la conservation de salaires ont le caractère de frais professionnels. Il s'ensuit que les requérants qui produisent une facture d'honoraires d'avocat afférente à ce litige, établissent le caractère professionnel de cette dépense et sont fondés à soutenir que celle-ci doit être déduite de leurs revenus déclarés. »[5]

Combien vaut un avocat gratuit ?

Rien… puisqu’il est gratuit !

Jacques II de Chabannes de La Palice n’aurait pas dit mieux…

Ne recherchez-pas un Avocat gratuit car ses conseils seront tout aussi sans valeur…

Le Conseil a un prix car l’information, le savoir et le savoir-faire sont une richesse.

« Christian Dior se trouvait un jour en visite dans son magasin de New York. Arrive une cliente élégante, pressée et préoccupée : elle doit aller à une réception le soir même et n’a pas de chapeau. Dans les années 50, le chapeau était un accessoire nécessaire pour une élégante en soirée.

La modiste essaie plusieurs chapeaux : aucun ne va. Christian Dior s’avance et invite la cliente à s’asseoir. Il prend un ruban de tissu, quelques épingles, et installe en un tournemain sur ses cheveux une coiffure ravissante.

La cliente, enchantée, demande combien elle doit. Christian Dior indique son prix. Il est élevé. Elle a un haut le corps : « C’est cher, dit-elle, pour un ruban et des épingles ! ». « Qu’à cela ne tienne », répond Christian Dior. Il ôte les épingles et le ruban, range le tout dans un carton et le tend à la dame : « Voilà, Madame, je vous l’offre en cadeau ».

Elle partit le carton à la main et bien embarrassée. »

(Michel VOLLE, Economiste et Consultant)

Le Conseil d’un Avocat donné à son client tient parfois en une phrase courte qui condense tout un savoir et savoir-faire, et ouvre une perspective à laquelle le client n’aurait pas songé.

La consultation dure quelques minutes, la formulation du conseil quelques secondes.

Sa valeur ne peut pas être mesurée selon la durée de la prestation ou le caractère immatériel de l’information.

La connaissance et l’expertise s’acquièrent lentement et se déchargent en un éclair.

Certains ne comprendront jamais cela : il n’y a pas de « petits » renseignements, de « petites » informations données…

Vous êtes conscient que l’information juridique est une richesse puisque vous la recherchez auprès de son sachant, l’Avocat

Pour autant, vous ne souhaitez pas payer de prix pour l’obtenir.

Quel étrange paradoxe !

Comment voulez-vous qu’un Avocat vous donne une information de qualité si vous ne lui donnez pas les moyens de vous la transmettre ?

Pour vous servir l’information que vous recherchez, l’Avocat a suivi une formation et poursuit une formation continue. Il a également bénéficié d’une expérience.

Seule l’ignorance est sans valeur et peut être servie gratuitement !

Le savoir et le savoir-faire ont un prix : le prix du travail pour les acquérir.

« Tout travail mérite salaire » !

Quel paradoxe pour un salarié de dénoncer que son employeur ne lui a pas versé de salaire en contrepartie de la fourniture de son travail, et de ne pas vouloir payer un Avocat pour les conseils qu’il lui donne pour récupérer ce même salaire ?!

Être Avocat a un coût.

L’ANAAFA est une association agréée par l’administration fiscale qui contrôle les déclarations comptables et fiscales d’environ 22.000 Avocats (soit la moitié des Avocats de France).

Chaque année, cette association présente des statistiques de la profession dont il est possible de faire ressortir le montant annuel médian des charges de fonctionnement d’un cabinet individuel.

Ainsi, au titre de l’année 2009, le chiffre d’affaires moyen d’un cabinet individuel s’élève à 147.729 € et son bénéfice médian à la somme de 35.998 €, ce qui fait ressortir un montant de charges annuelles de 111.731 €.

La conversion en coût horaire (point mort comptable) est obtenue en divisant le montant annuel des charges par 1.200 (« Rapport de la commission de réforme de l’accès au droit et à la Justice » du 10.05.2001 – p.13), qui correspond selon toutes les associations agréées au nombre d’heures annuelles effectivement facturables par les Avocats après déduction des temps nécessairement passés à :

- La perte de temps lié au traitement judiciaire de l’affaire (attentes, renvois… ) ;

- La gestion et l’administration du cabinet

- La formation continue

- Les congés …

Etant ici précisé que l’ANAAFA considère pour sa part qu’un Avocat travaille en moyenne 2.100 heures par an.

Le coût horaire médian de fonctionnement d’un cabinet d’Avocat individuel, exclusif du moindre profit, est donc de l’ordre de 93 € HT en 2009… chiffre à actualiser en 2024 !

Un Avocat ne peut donc pas sérieusement vous conseiller ou vous défendre gratuitement !

Par contre, certains honoraires de votre avocat peuvent être déduits de vos impôts !

[1] Bulletin Officiel des Finances Publiques-Impôts : Revenus salariaux et assimilés

RM Dhaille n° 10405, JO AN du 6 juillet 1998, p. 3752

[2] https://www.impots.gouv.fr/particulier/questions/puis-je-deduire-mes-frais-davocat-suite-mon-licenciement

[3] Cour administrative d'appel de Lyon - 5ème chambre 27 janvier 2022 n° 19LY03126

[4] Cour administrative d'appel de Marseille - 3ème chambre 28 octobre 2021 n° 19MA03064

[5] Cour administrative d'appel de Versailles - 1ère chambre 28 janvier 2020 n° 18VE01603

avocat gratuit

avocat gratuit autour de moi

consultation avocat gratuit

conseil avocat gratuit

avocat gratuit par téléphone 24h 24

permanence avocat gratuit

avocat gratuit en ligne

sos avocat gratuit téléphone

avocat gratuit par téléphone

consulter un avocat gratuit

aide avocat gratuit

comment avoir un avocat gratuit

question avocat gratuit

trouver un avocat gratuit

avocat gratuit droit du travail

numero avocat gratuit

avoir un avocat gratuit

prudhomme avocat gratuit

contacter avocat gratuit

numéro avocat gratuit

honoraires avocat

convention d honoraires avocat

convention honoraires avocat

convention d honoraires avocat obligatoire

barème indicatif honoraires avocat

barème honoraires avocat

tarif honoraires avocat

honoraires avocat droit du travail

prix honoraires avocat

négocier honoraires avocat

Eric ROCHEBLAVE - Avocat Spécialiste en Droit du Travail et Droit de la Sécurité Sociale

Eric ROCHEBLAVE

PORTRAIT D'UN SPECIALISTE

Parcours, succès judiciaires, avis clients, revue de presse…

Avocat Spécialiste en Droit du Travail

et Droit de la Sécurité Sociale

Barreau de Montpellier

https://www.rocheblave.com/

Lauréat de l’Ordre des Avocats

du Barreau de Montpellier

Lauréat de la Faculté

de Droit de Montpellier

DESS Droit et Pratiques des Relations de Travail

DEA Droit Privé Fondamental

DU d’Études Judiciaires

DU de Sciences Criminelles

DU d’Informatique Juridique

Vos avis sur Maître Eric ROCHEBLAVE